保險金融業

金融科技趨勢:從數位化到 AI金融應用

金融業與保險業正快速從傳統作業向科技導向的服務模式轉變。透過 AI金融應用,企業能從大量交易資料中快速提取關鍵洞察,改善風險管理、詐欺偵測與客戶體驗。此外,AI 技術也推動智能投顧、智能客服與個人化理財服務,使金融服務更具彈性與精準度。

智慧保險的機會與挑戰

在保險領域中,智慧保險不僅代表自動化流程與數位化服務,更意味著利用 AI 技術提升理賠效率、風險評估能力與異常行為偵測。以 AI 模型與機器學習技術為基礎,保險機構可更快識別出高風險案件、優化核保流程,並提供更具個人化的保單建議。然而,在實際導入過程中,企業必須兼顧 AI 決策透明性、資料隱私與風險控制等挑戰。

監管與永續發展的新挑戰

在金融科技快速演進的同時,合規、資安與永續發展已成為業者不可忽視的挑戰。全球 ESG 目標推動綠色金融與永續投資策略,而數位金融普及則要求更高的資料保護標準與法規遵循能力。未來,保險與金融業必須在創新與合規之間取得平衡,才能長期保持穩健與可持續發展。

產業痛點

1.客戶與交易資料碎片化

- 客戶資訊、投保紀錄、理賠歷史與投資交易數據分散於多個系統,缺乏整合與統一管理。

- 風險評估、理賠決策與個性化服務無法即時精準提供。

2.資安與合規風險日益提升

- 金融機構處理大量敏感資料,交易安全與客戶隱私保護壓力大。

- 監管環境複雜多變,需投入大量資源確保法規遵循與風險控管。

3.複雜的合規與監管環境 - 不同國家與地區監管政策差異大,金融機構需要投入大量資源進行法規遵循,增加營運負擔。

4.核心系統兼容性不足 - 不同年代或廠牌的金融系統缺乏標準化接口,跨系統資料交換效率低。

- 傳統系統無法即時反饋交易或風控訊息,延緩決策速度並影響客戶體驗。

解決方案

| 產品 / 方案 | 功能與特點 | 對應痛點 | 解決的挑戰 |

|---|---|---|---|

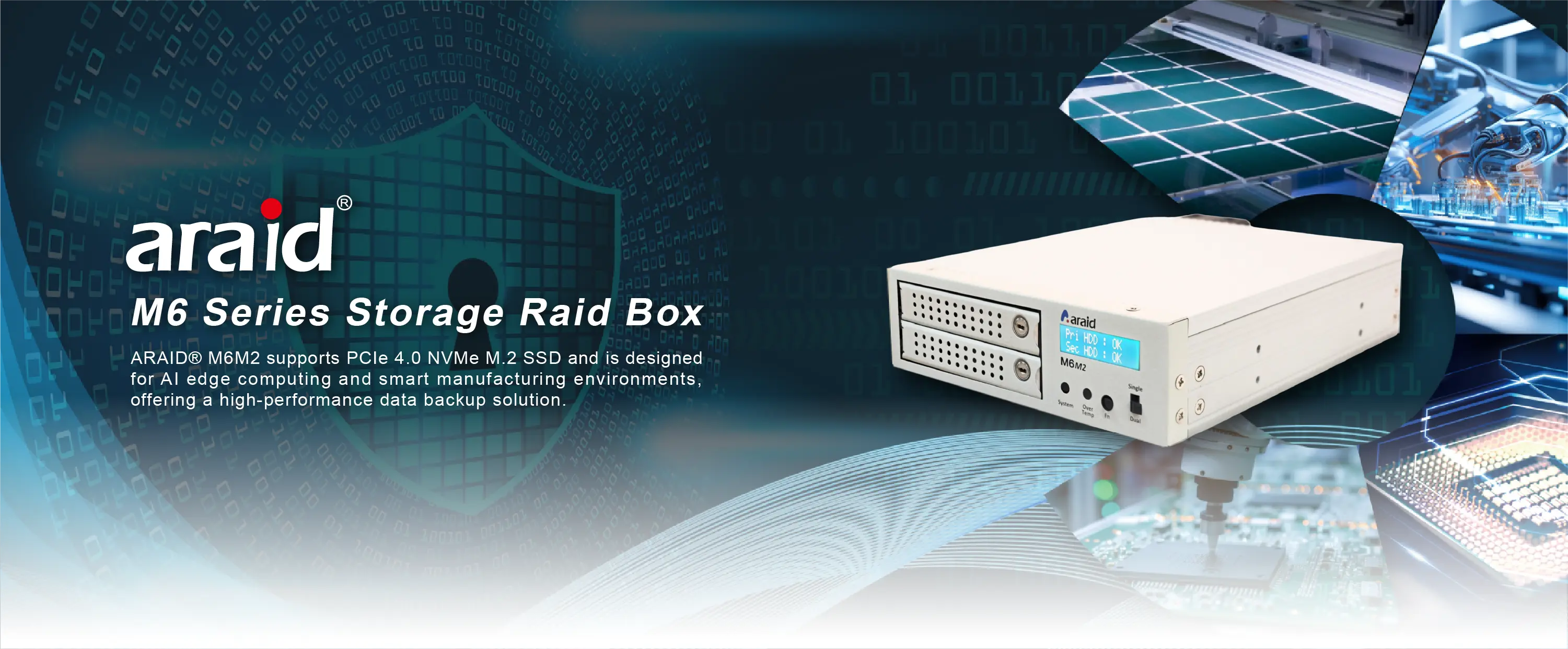

| ARAID® 磁碟陣列儲存系統 | 高速備份與即時恢復,不中斷運行。 | 客戶與交易資料備份保存 | 將各系統資料集中存放備份,確保資料一致性與可用性 |

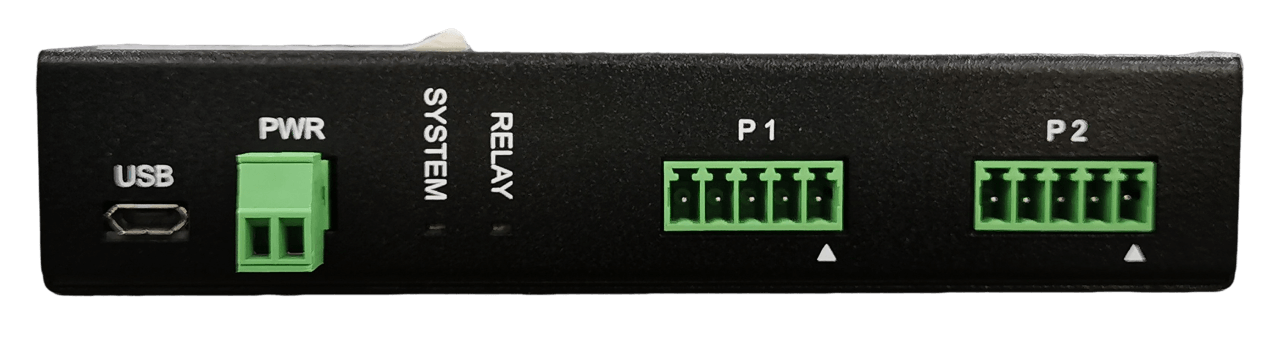

| PLC+ 資料收集及控制 | 智慧串接各式舊有PLC設備,支援多種通訊協議。 | 跨系統交換效率低 | 將不同系統、不同世代的資料接口整合 |

| RCVM 遠端中控系統 | 遠端監控機台即時畫面,故障排除、維護支援與操作分析。 | 跨地區監管政策差異大 | 實時監控交易流、異常行為,強化資安防護與風險控管 |

應用場景

結語

金融與保險產業正邁向智慧化、平台化與永續化的新階段。AI金融應用與智慧保險成為金融服務機構提升競爭力與創新能力的關鍵路徑。透過完善的技術佈局與策略部署,企業不僅能迎接數位轉型挑戰,更能在未來市場中建立更高韌性與服務價值。